3.2. Mediagroepen

De horizontale en verticale integratie van de Vlaamse mediagroepen werd uitgebreid bestudeerd in hoofdstuk 2. Daarom wordt onmiddellijk overgegaan tot de analyse op basis van financiële gegevens.

3.2.1 Analyse op basis van financiële gegevens

De financiële gegevens van deze groepen vindt de lezer terug in Tabel 99: Financiële gegevens 2014 mediagroepen ('000 euro's, behalve werknemers) (gerangschikt volgens eigen vermogen). Een vergelijking op basis van de financiële gegevens is niet evident.

De telecomactiviteiten van Proximus nv en Telenet nv vallen niet exact uit de financiële gegevens te distilleren, wat de verhoudingen uiteraard vertekent. Proximus nv en Telenet nv zijn vooralsnog relatief kleine spelers binnen de schakels contentcreatie en aggregatie, maar zijn als onderneming vele malen groter dan de andere groepen. Bovendien is een vergelijking tussen de ondernemingen niet evident omdat sommige ondernemingen holdings zijn en de financiële gegevens van de moedermaatschappij niet altijd een adequate weergave van de grootte van de mediagroep geven (vb. het opvallend lage werknemersaantal van De Persgroep nv, De Vijver Media nv of Concentra nv).

Tabel 99: Financiële gegevens 2014 mediagroepen ('000 euro's, behalve werknemers) (gerangschikt volgens eigen vermogen)

|

|

Eigen vermogen |

Activa |

Omzet |

Bedrijfs-opbreng-sten |

Bedrijfs-winst (-verlies) |

Winst (verlies) van het boekjaar vóór belasting |

Werk-nemers |

|

Onderne- mingsnaam |

1015 |

2058 |

70 |

7074 |

9901 |

9903 |

9087 |

|

Proximus nv |

1.965.219 |

16.852.100 |

3.964.134 |

4.387.801 |

419.110 |

837.370 |

13.208,8 |

|

Telenet nv |

652.475 |

3.687.080 |

1.765.165 |

1.818.047 |

411.413 |

178.010 |

2.156,3 |

|

De Persgroep nv |

323.330 |

395.243 |

- |

7.733 |

-426 |

23.410 |

8,5 |

|

VRT nv |

210.034 |

375.426 |

444.218 |

451.495 |

-16.975 |

-13.933 |

2.288,6 |

|

De Vijver Media nv |

181.778 |

256.293 |

5.532 |

5.542 |

2.381 |

-1.610 |

6,5 |

|

Corelio nv |

138.501 |

183.272 |

- |

623 |

229 |

143.298 |

- |

|

Medialaan nv |

75.244 |

198.155 |

247.124 |

307.040 |

41.719 |

38.201 |

540,9 |

|

Concentra nv |

63.014 |

79.040 |

1.792 |

2.279 |

611 |

443 |

2,5 |

|

Roularta Media Group nv |

58.873 |

363.594 |

229.109 |

245.953 |

6.216 |

-139.990 |

624 |

|

Sanoma Media Belgium nv |

32.740 |

87.376 |

151.881 |

174.211 |

-2.205 |

-2.145 |

350,7 |

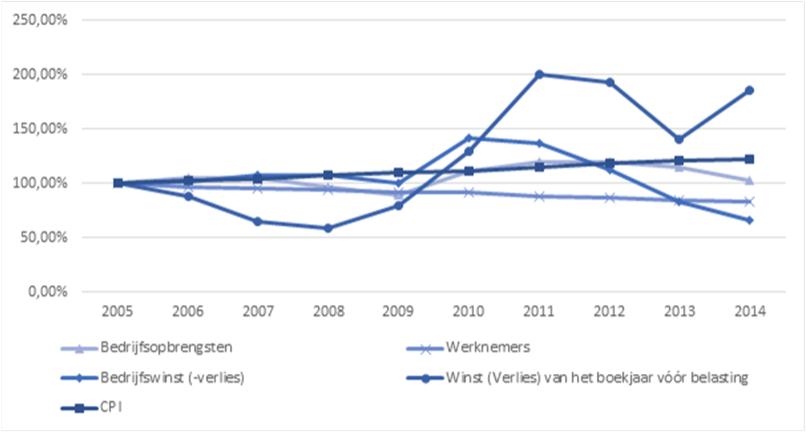

Figuur 94: Evolutie gemiddelde waarden sinds 2005 - mediagroepen - tekstuele beschrijving figuur 94

Bron: VRM op basis van informatie NBB

We zien in de grafiek in Figuur 94 een daling in de bedrijfsopbrengsten en bedrijfswinst in 2014, maar een stijging in de winst vóór belasting t.o.v. 2013. Als we de evolutie van 2006 tot 2014 bekijken, kunnen we dezelfde conclusie trekken: rekening houdend met de stijging van de index, is de winst vóór belasting van de mediagroepen gestegen. De overige parameters zijn gedaald.

3.2.2 Analyse op basis van kijk- en luistercijfers en oplagen

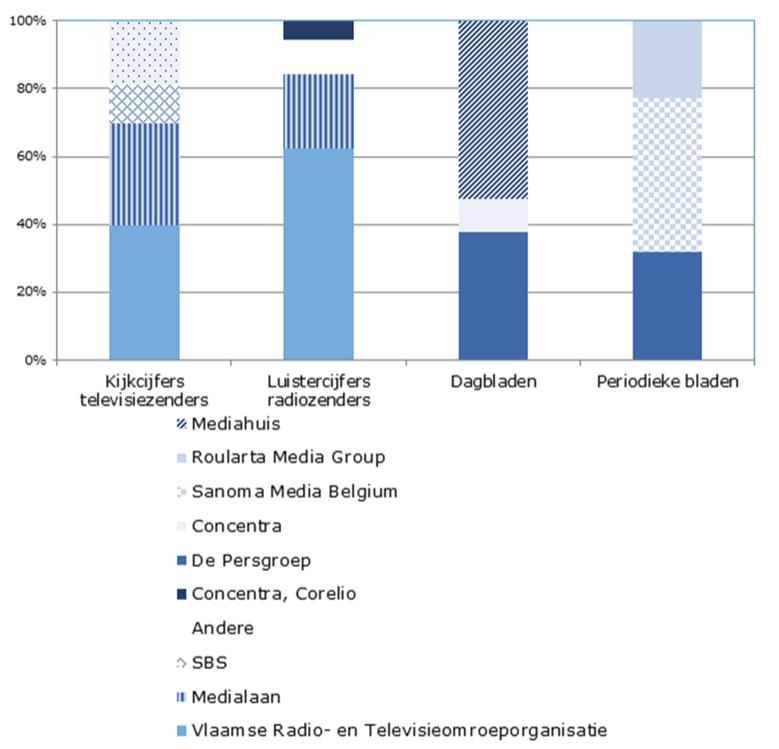

In Figuur 95: Vergelijking marktaandelen groepen (cijfers 2014) wordt een overzicht gegeven hoe voor de verschillende mediagroepen de marktverhoudingen liggen op basis van kijk- en luistercijfers en oplagen voor dagbladen en tijdschriften. Hieruit blijkt dat voor de aggregatie (= omroep of uitgeverij) van klassieke mediaproducten 80 tot 100% van de markt in handen is van 8 groepen.

Figuur 95: Vergelijking marktaandelen groepen (cijfers 2014) - tekstuele beschrijving figuur 95

Bron: eigen bewerking op basis van CIM-cijfers

Op het einde van het eerste hoofdstuk werd aangetoond dat de oefening om de Vlaamse mediasector af te baken hoe langer hoe moeilijker wordt. We nemen in toenemende mate crossmediale en convergente tendensen waar. Dezelfde mediacontent wordt via verschillende kanalen tot bij de consument gebracht. Nieuwe mengvormen van media zullen ingeburgerd raken.

Het meten van crossmediale concentratie wordt hierdoor een complexe oefening. De vergelijking van kijkdichtheid of bereik over verschillende platformen is niet gemakkelijk gezien de informatie hierover op verschillende manieren wordt verzameld. Zelfs als er vergelijkbare statistieken beschikbaar zouden zijn, moeten we ons realiseren dat het combineren van kijkdichtheid, tijdsgebruik, bereik of winstcijfers van alle media om de mogelijke invloed te meten problematisch kan zijn omdat personen op een verschillende manier naar de diverse media kijken[142].

[142] De Britse regulator Ofcom stelde hiervoor de 'share of references' voor in zijn advies over "Measuring media plurality" van juni 2012 . Hoewel ten tijde van de consultatie een aantal stakeholders opmerkingen maakten bij de methodiek past Ofcom deze meeteenheid reeds een aantal jaren toe. De 'share of reference' hanteert een uniforme methodologie om de invloed van een mediabedrijf te meten over de verschillende platformen (radio – televisie – kranten – internet) heen. Via een uitgebreide consumentenbevraging wordt nagegaan hoeveel 'referenties' een bepaalde dienst of kanaal krijgt als 'regelmatige bron' van nationaal en internationaal nieuws.